メニュー

- 融資

日本政策金融公庫は追加融資の申し込みが可能!審査に通過するためのポイントを解説

日本政策金融公庫から融資を受けており、現在返済中であっても、さまざまな事情から「追加で融資を受けたい」と考える方は少なくありません。

結論として、追加融資の申し込みをすることは可能ですが、審査が厳しくなる傾向にあるため、あらかじめ対策をとっておくことが重要です。

本記事では、日本政策金融公庫の追加融資についての対応や審査に通過するためのコツをご紹介します。

また、公庫の融資審査に落ちてしまった場合に利用できる資金調達方法についてもご紹介しますので、ぜひこの記事を参考に日本政策金融公庫の追加融資についての理解を深め、審査を通過するための取り組みを進めていただけたら幸いです。

目次

日本政策金融公庫の追加融資とは

日本政策金融公庫は追加融資に対応しています。

追加融資とは、一度融資を受けた金融機関に対して再度融資を申し込むことで、必要書類の提出や面談などを行い、審査に通過すれば再び融資を受けられるというものです。

日本政策金融公庫の追加融資は、申し込み回数が定められていないため、事業内容によっては2回に限らず、3回、4回と融資を受けられる可能性があります。

ただし、融資回数を重ねるほど融資審査が厳しくなり、審査に通過するのは難しいとされているため、事業者は効果に対して追加融資ならではの対応をしなければなりません。

電話やオンライン対応となるケースがある

日本政策金融公庫の追加融資を受ける際、本来であれば担当者との面談が実施されます。

しかし、初回融資から期間が短かった場合など、初回融資で大体の情報は把握できていると判断された場合には、面談なしで融資を実施してくれるケースもあり、面談の代わりに電話やオンラインで確認作業を進めることもあります。

ただし、原則としては面談が必須となっているので、それを踏まえてしっかりと対策をとっておきましょう。

審査期間は初回融資よりも短くなる傾向にある

一般的に、追加融資は初回融資よりも審査期間が短くなる傾向にあり、最短で1週間〜2週間で結果が出ます。

初回審査では事業計画書の作成、面談の実施、事業内容の説明など、複数のフローが存在しますが、追加審査では提出書類が初回よりも少なく、主に追加融資の妥当性や返済能力についてきちんと証明できれば、スピーディーに審査を終えることが可能です。

ただし、経営状況や融資希望額によっては通常よりも審査に時間がかかるケースもあります。

日本政策金融公庫の追加融資で審査落ちする事例

日本政策金融公庫の追加融資は、初回よりも審査が厳しくなるケースが多く、以下に当てはまる場合には、審査落ちしてしまう可能性があります。

- 融資を受けたばかり

- 支払いを滞納している

- 赤字経営が続いている

- 他社からの借入金が増えている

特に、初回に比べて返済能力が低下していないか、という点が厳しくチェックされます。

追加融資で審査落ちする事例について、詳しく見ていきましょう。

融資を受けたばかり

日本政策金融公庫で融資を受けたばかりの事業者がすぐに追加融資を申し込んだとしても、認められない可能性があります。

そもそも、融資可能な金額を審査され、認められた範囲の金額で借入しているため、融資後すぐに追加融資を申し込むということは、認められなかった範囲を再度依頼すると考えられるほか、事業計画や返済計画に問題があると判断されやすいからです。

ただし、融資を受けたばかりでも事業内容や経営状況に将来性があり、融資する価値があると判断されると追加融資が認められる可能性はあるため、必要な根拠と返済計画の説明を行い、信頼性や安心感を与える必要があります。

支払いを滞納している

融資は金融機関からの借入金であるため、信用情報は非常に大切な要素です。

税金や他事業者への支払いを滞納している場合や、過去に日本政策金融公庫からの融資金の返済を滞納したことがある事業者は追加融資の審査落ちしてしまう可能性が高くなります。

また、事業者としてではなく、代表者個人が税金などの支払いを滞納している場合も同様に、返済能力がないと判断されてしまう恐れがあるので注意しましょう。

赤字経営が続いている

経営が赤字な場合は、日本政策金融公庫の追加融資を受けられない可能性が高いです。

たとえば、初回融資を受けた際は黒字決算だったものの、その後は経営状況が悪化し、赤字決算となっていたり、赤字が徐々に拡大していたりする事業者への融資審査は厳しくなります。

赤字経営で日本政策金融公庫の追加融資を受けたい場合は、担当者に赤字の原因や今後の解決策を明確な根拠をもとに説明できなければなりません。

他社からの借入金が増えている

日本政策金融公庫の追加融資が難しい事業者の特徴として、公庫以外の他社からの借入金が増えていることが挙げられます。

日本政策金融公庫で初回融資を受けたときよりも他社からの借入が増えていると、経営状況が苦しく資金繰りが難しいのではないかと判断されてしまう恐れがあるのです。

そのため、日本政策金融公庫の追加融資の審査に通過するためには、できるだけ他社からの借入額を減らしてから申し込みしましょう。

日本政策金融公庫からの追加融資の審査に通過するコツ

日本政策金融公庫からの追加融資を受けるためには、以下のポイントをおさえておきましょう。

- 借入金を滞りなく返金する

- 追加融資における必要書類を用意する

- 追加融資を希望する根拠を明確に説明できるようにする

- 経営の安定性を説明できるようにする

- 追加融資を受けるタイミングは決算終了後を検討する

- 不安な場合は事業計画書や決算書の作成を専門家へ外注する

これらの条件がクリアしていなければ、審査に落ちる可能性が高くなってしまいます。

詳しく説明していきますので、追加融資の申し込みをする前に今一度確認してみてください。

借入金を滞りなく返金する

当たり前ではありますが、すでに受けている融資の支払いが滞りなく返金できているかどうかが、追加融資を受ける際の重要な判断材料となります。

公庫との信頼関係を築くことが追加融資のポイントとなるため、たった1回の遅れでも致命的です。

そのため、普段から借入金の支払いを延滞しないよう注意しましょう。

追加融資における必要書類を用意する

初回融資と追加融資では、必要書類が異なる場合があり、書類の準備に時間がかかることも考えられるため、追加融資を受けようと考えている人は事前に追加融資に必要な書類を用意しておきましょう。

日本政策金融公庫の追加融資における必要書類の具体例は以下の通りです。

- 預金通帳

- 本人確認書類

- 決算書

- 見積書

- 事業計画書

- 売上が確認できる書類(試算表、資金繰り表など)

- 納税が確認できる書類(納税証明書、課税証明書など)

- 返済が確認できる書類(返済予定表など)

実際に必要な書類については担当者からの指示があるため、あらかじめ知りたい方は担当者に確認してみましょう。

追加融資を希望する根拠を明確に説明できるようにする

日本政策金融公庫から追加融資を受けたいなら、なぜ追加融資が必要なのか、融資金の用途や目的を明確に説明できるよう準備しておかなければなりません。

融資担当者に対して、会社の現状と今後の事業内容を伝えて、追加融資が必要となる明確な根拠を説明できれば、追加融資によって会社にどのような影響を与えるのか、という点を明確に説明しましょう。

また、資金繰り表や事業計画書があればイメージしやすくなるため、担当者に説明するときは資金繰り表や事業計画書などの書類を用いながら説明するのを心がけるのがおすすめです。

経営の安定性を説明できるようにする

自社の経営がどれだけ安定しており、信用におけるものであるかを説明できるよう準備しておくことが重要です。

このとき、単に言葉で説明するだけでなく、具体的な数字やデータ、事業の実績などを提示して、客観的に見ても分かりやすく証明することがポイントとなります。

審査においてマイナスの評価になりそうな数値がある場合は、原因の説明だけでなく、改善策なども一緒に伝えるようにしましょう。

追加融資を受けるタイミングは決算終了後を検討する

決算前の場合、日本政策金融公庫の担当者が経営状況をイメージできない可能性があるため、審査に通らない可能性があります。

そのため、日本政策金融公庫の追加融資は決算終了後のタイミングを狙うのが有効です。

決算は1年間の業績を示すものであるため、決算書があることで担当者に対してイメージを膨らませる効果が期待できます。

たとえば、3月決算の会社の場合、決算終了後の4月、5月に申し込みを行うと、決算書を用いながら経営状況を説明できるため、融資担当者もイメージしやすくなるでしょう。

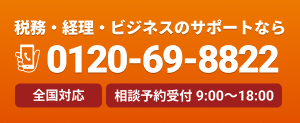

不安な場合は事業計画書や決算書の作成を専門家へ外注する

日本政策金融公庫は融資の審査において、事業計画書や決算書などの内容を重視しますが、内容に問題があると、融資を断られる可能性が高いです。

事業計画書には事業内容や市場分析、収支予測などを詳細に記述する必要がありますが、自社での作成が難しい場合は事業計画書や決算書の作成を専門家へ外注するのがおすすめです。

税理士や中小企業診断士、経営コンサルタントなどのプロに書類を作成してもらえば、融資の審査に通る可能性も高くなるでしょう。

また、専門家に依頼することで経営に関するアドバイスをもらえる可能性もあります。

日本政策金融公庫の追加融資審査に落ちたときの対処法

日本政策金融公庫の融資審査が追加融資の審査に落ちてしまった場合、公庫以外の資金調達方法を検討しましょう。

公庫の追加融資のほかにも、他銀行からの融資や補助金、保証付き融資の活用などさまざま方法が考えられます。

ここからは、日本政策金融公庫の追加融資が受けられない場合の資金調達方法について詳しくご紹介します。

他の金融機関からの融資を検討する

追加融資の相談先として、日本政策金融公庫以外に以下の選択肢があります。

- 大手都市銀行

- 地方銀行、信用金庫、信用組合

- ノンバンク

メガバンクの取引先は主に大企業ですので、中小企業や個人事業主が融資の相談をする場合は地元の地方銀行や信用金庫、信用組合などに相談するのがスムーズです。

ノンバンクは融資審査が緩く通りやすいという特徴がありますが、借入額が比較的少額で金利も高くなる点に注意しましょう。

信用保証協会による保証付き融資を検討する

各都道府県の信用保証協会による保証付き融資を金融機関から受ける方法も考えられます。

信用保証協会の保証付き融資とは、信用保証協会が保証人となり、万が一、事業者が借入金を返済できなくなった際に信用保証協会が代位弁済をするというものです。

なお、銀行から直接融資を受けられる融資をプロパー融資といいますが、こちらが低金利で保証料も不要というメリットがある一方で、審査は厳しくなる傾向にあります。

信用保証協会による保証付き融資は保証料の分、金利は高めに設定されているため、それぞれの特徴を踏まえて吟味しましょう。

補助金を活用する

融資ではなく、自治体の補助金を活用するのも方法の一つです。

補助金は借入とは異なり、所定の条件を満たせば返金が不要で資金調達できるため、非常に魅力的な方法といえます。

ただし、補助金は受け取りまでに時間がかかるほか、原則後払いとなっているため、今すぐにまとまった資金が必要だという事業者にはおすすめできません。

【補助金制度の具体例】

- 小規模事業者持続化補助金

- ものづくり補助金

- 事業再構築補助金

- 早期経営改善計画策定支援事業 など

追加融資の申し込み前に対策をとろう

日本政策金融公庫の場合、融資を受けた後でも追加で融資を申し込むことは可能です。

しかし、融資が必要な明確な根拠がない場合は、たとえ申し込んだとしても審査に通過する可能性は低くなります。

初回の融資審査では、事業の将来性や事業者の信用を審査でチェックされますが、追加融資では事業のこれまでの実績をもとに融資を行うため、より厳しい審査になると予想できます。

そのため、事業の将来的な売上予測と返済の見通しを立てて計画書を作成し、追加融資を受けられるようにしましょう。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。内容は記事作成時の法律に基づいています。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は 国税OB・元税務署長 が所属し、 確定申告・相続・会社設立・融資サポート・労務手続きなど 幅広いサービスを提供する税理士法人です。

全国からの 税務・労務相談実績 年間1,000件以上

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から税務調査、相続、会社設立まで幅広く対応可能

- 融資や助成金、補助金の申請など資金調達サポートにも豊富な実績

- 顧問税理士が対応に困った案件も途中からサポートできます

30秒で完了かんたん融資診断