メニュー

会社設立

個人事業主が法人化を検討すべきタイミングとは

読了目安時間:約 13分

個人事業主が法人化し、会社を設立する場合、メリットもありますがデメリットもあります。そのため、法人化すべきかどうかは事業の状況と照らし合わせて慎重に判断することが大切です。また、法人化によって得られるメリットを最大化するためには、法人化するタイミングも関係します。では、個人事業主が法人化を検討すべき適切なタイミングはいつになるのでしょうか。

今回は、個人事業主の方が法人化を検討すべき最適なタイミングについてご説明します。

目次

法人化によって生じる変化

個人事業主が会社を設立し、法人化するとさまざまな点で違いが生じます。法人化によって生じる主な違いは次の4点です。

税金の違い

個人事業主の場合、納める税金は所得税、住民税、消費税、個人事業税などです。

一方法人化すると法人に対しては、法人税、法人住民税、法人事業税、消費税などが課せられます。

会計処理の違い

個人事業主は、毎年2月16日から3月15日までの間に前年の1月1日から12月1日までの収支を計算し、確定申告を行います。法人になると、決算月と事業年度を自由に決定できるため、決算月に合わせて決算書を作成し、申告を行うようになります。個人事業主の確定申告に比べると、法人が作成すべき資料は多くなり、処理も複雑になります。

社会保険の違い

個人事業主本人だけで事業を行っている場合、加入するのは国民健康保険と国民年金です。従業員を雇用している場合、常時5人以上の従業員を使用する次の事業所は、個人事業主でも健康保険・厚生年金保険に加入しなければなりません。その場合、雇用主として保険料の半額は個人事業主が負担することとなります。

・製造業

・土木建築業

・鉱業

・電気ガス事業

・運送業

・清掃業

・物品販売業

・金融保険業

・保管賃貸業

・媒介周旋業

・集金案内広告業

・教育研究調査業

・医療保健業

・通信報道業

・士業

しかし、雇用している従業員が5人未満の場合や上の業種に該当しない場合は、社会保険の加入は任意であり、義務ではありません。

一方、法人化した場合、たとえ経営者一人の会社であっても社会保険の加入は必須となります。従業員を雇用していない場合、会社としての社会保険料の負担はそれほど大きくありませんが、従業員が増えれば増えるほど、社会保険料の負担も大きくなります。

経費の扱いの違い

個人事業主の場合、事業にかかる費用は経費として計上できますが、事業主本人の給与は経費として取り扱うことができません。そのため、事業の収益がそのまま所得税の課税対象となります。

しかし、法人化した場合、従業員に支払う給与だけでなく、経営者本人に支払われる役員報酬も一定の要件を満たせば経費として取り扱うことができます。また、退職金も経費扱いとなるなど、個人事業主の場合と比べて経費として扱える範囲は広くなります。

個人事業主が法人化のタイミングを考えるときに重要な観点

法人化するには費用もかかり、手間もかかります。そのため、必ずしも法人化することでメリットをより大きく享受できるわけではありません。事業規模や事業計画などによっては、個人事業主のまま事業を継続した方が良いケースも出てきます。

また、法人化のメリットを最大化するにあたっては、法人化のタイミングも見極めることが大切です。法人化を検討する際には、事業で得られる利益の観点、売上の観点、今後の事業計画の観点などからベストなタイミングを計る必要があります。

法人化を検討するべきタイミングとは

個人事業主が法人化を検討するのに適したタイミングとは次のようなケースです。

利益の観点から:年間所得が800~900万円を超える場合

個人事業主の場合、事業で得た利益には所得税が課せられます。所得税には、所得額が高くなればなるほど税率が高くなる累進課税制度が用いられています。そのため、事業が順調に拡大し、利益が増えれば増えるほど、支払う税金の割合は高くなってしまうのです。

2024年3月現在、所得税の税率は次のように定められています。

<所得税の税率>

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得税には、累進課税制度が採用されているのに対し、法人税は段階的に税率がアップするような仕組みはありません。資本金が1億円以下の企業であれば、年間の事業所得が800万円以下の部分に関して適用される税率は15%です。

<法人税の税率>

| 資本金 | 税率 | ||

| 1億円以下の法人 | 年800万円以下の部分 | 下記以外の法人 | 15% |

| 適用外事業者 | 19% | ||

| 年800万円超の部分 | 23.2% | ||

| 1億円以上の法人 | 23.2% | ||

法人の場合、法人地方税の支払い義務があり、個人事業主の場合は個人住民税が加算されます。法人地方税の割合は法人税額の10.3%です。資本金1億円以下の会社を設立し、年間利益が800万円を超えた場合でも、法人の場合、課せられる税率は最大でも23.2%となります。

一方、個人事業主の場合、個人住民税の支払いが必要です。個人住民税は、所得に関わらず定額の負担が必要となる「均等割」と所得に応じて税額が変わる「住民税所得割」の2つに分けられます。所得割の税率は、所得額の10%と決められています。したがって、個人事業主として事業を続けた場合、利益にかかる税率は最大55%にも上ります。

法人税の最大税額である23.2%と55%を比較すると、利益が大きくなった場合には法人化した方が税負担を軽減できることが分かります。

しかしながら、法人化した場合に得られる報酬額によっても手元に残るお金は変わってきます。また、個人事業税や法人事業税なども加算されるため、所得税と法人税だけでは単純に比較することはできませんが、資本金1億円以下の会社を設立した場合、年間所得が800~900万円を超えるあたりから、税率は法人の方が低くなる可能性が出てきます。

年間所得が800~900万円を超える場合、今後も同水準の所得を期待できるようであれば法人化を検討すべきタイミングであると言えます。その際には、個人事業主のまま継続した場合と法人化した場合の税負担のシミュレーションをしてみると良いでしょう。

売上の観点:2年前の売上が1,000万円を超える場合

法人であっても個人事業主であっても、課税売上高が1,000万円を超える場合、翌々年には消費税の課税事業者となり、消費税の納税義務が生じます。

法人化をした場合、個人事業主と法人は別の人格として捉えられます。そのため、個人事業主としての期間は一旦リセットされて、カウントされません。したがって、個人事業主と消費税の課税事業者に該当するタイミングで法人化すると、さらに2年間、消費税納税を免除される可能性が出てきます。2年前の売上が1,000万円を超え、今後も順調に事業が進められる場合には法人化を検討した方が良いでしょう。

ただし、消費税の免税を受けるためには、資本金が1,000万円未満でなければなりません。また、事業開始後1期目の前半6ヶ月における売上高、または給与等の総支払額が1,000万円以下であるという要件も含まれます。消費税の免税期間の延長を考えて法人化を目指す場合には、この要件を満たす必要がある点も忘れないようにしましょう。ただし、インボイス発行事業者として登録する場合には、売上額に関わらず消費税の課税事業者となる点に注意が必要です。

インボイス制度について

インボイス制度とは、2023年10月より施行された消費税に関する制度です。仕入にかかる消費税の税額は、インボイス発行事業者として登録した事業者が発行するインボイスでないと控除を受けることができません。インボイス発行事業者として登録する際には、売上額などの要件に関わらず消費税の課税事業者となります。

個人事業主時代にインボイス発行事業者として登録していても、法人化した場合は番号を引き継ぐことができないため、法人成りした後に再度インボイス発行事業者として登録する必要があります。

免税期間中にインボイス発行事業者となった場合は課税事業者となる

消費税の免税期間中であっても、インボイス発行事業者として登録申請を行えば、消費税の課税事業者となってしまいます。そのため、いつ再登録するか念のため確認することをおすすめします。

取引先がインボイスの発行を希望していない場合は、免税期間が終わった後にインボイス登録すれば免税期間を活用できます。

しかし、インボイスの発行が必須となっている場合には、免税期間であってもインボイス発行事業者として登録を行う必要があるでしょう。

せっかく消費税の免税を受けられても、取引が減って売上が減少してしまうデメリットが大きくなる場合、法人化のタイミングとして消費税の免税期間は考慮しなくても良いかもしれません。

免税事業者との取引がメインである場合にはインボイス登録の必要性は少なくなりますが、社会的信用度を保つためにインボイス発行事業者として登録するケースもあります。

法人化のタイミングとインボイス登録について迷った場合は、一度税理士などの専門家へ相談してみましょう。

事業計画の観点①:事業を拡大したい場合

取引相手によっては、取引先が企業であることを条件としているケースがあり、その場合、どんなに良い製品やサービスを取り扱っていても個人事業主だからという理由で取引自体を行うことができません。また、企業によっては、個人事業主と取引はするものの、取引できる金額に上限を設けており、大口の契約は結べないケースもあります。

さらに、法人化する際には、法務局に会社の概要や代表者名などを登記する必要があり、設立に費用もかかります。そのため、個人事業主よりも法人化した方が、社会的な信用度は高くなります。また、法人登記の内容は誰でも閲覧する権利がある点も、法人の方が社会的信用を得やすい理由の1つとなっています。

今後、事業の拡大を考えているのであれば、取引できる企業の範囲を広げるためにも法人化した方が良いでしょう。また、法人でなければ応募できない助成金や補助金の制度もあります。事業拡大のために資金が必要になる場合は、法人化した方が資金調達の手段が増え、資金を調達しやすくなるでしょう。加えて、株式会社として法人化した場合、株式を発行することで資金を調達することもできます。

事業拡大を考えるタイミングも法人化を検討すべきタイミングの1つだと言えます。

事業拡大の観点②:企業規模を拡大したいとき

新たな事業を開始する場合や今の事業をさらに拡大したい場合など、従業員を増員しなければならないときがあるでしょう。個人事業主でも従業員を雇用することはできます。しかし、求職者も安定を求めます。

また、個人事業主の場合、常時雇用する従業員が5人未満であれば、厚生年金保険や健康保険の加入義務はありません。求職者としては、将来のことも考え、手厚い補償を受けられる厚生年金保険や健康保険に加入できる職場を選ぶ傾向にあります。そのため、個人事業主として人材を募集しても採用することは難しくなるのです。

法人化をすれば、自分を含め一人でも従業員がいれば厚生年金保険と健康保険に加入しなければなりません。法人は、厚生年金保険料と健康保険料の半分を負担する義務があるため、法人化すると社会保険料の負担コストは増加しますが、企業規模を拡大し、人材を採用したいタイミングも法人化を検討すべきタイミングでしょう。

法人化によって得られるメリット

個人事業主が法人化をするとさまざまなメリットを得られます。主なメリットをご紹介します。

納税額を抑えられる可能性がある

前述のように一定以上の収益を上げている場合は、所得税よりも法人税率の方が安くなり、法人化した方が納税額を抑えられ、節税につながる可能性があります。

赤字を10年間繰り越しできる

個人事業主の場合、青色申告をしていても、赤字を繰り越せるのは最大で3年間です。しかし、法人化した場合、最大で10年間、赤字の繰り越しが可能です。

法人の場合、赤字は欠損金と呼び、欠損金は10年間のうちに生じた黒字と相殺することができます。黒字が出ても欠損金と相殺できれば、課税所得額が低くなるため、節税につながります。個人事業主と比べて欠損金の繰越期間が長い点は法人化のメリットでしょう。

経費計上できる項目が増える

法人化すると経費として計上できる項目が増えます。具体的には、経営者本人の役員報酬や退職金、法人が契約する生命保険の保険料、福利厚生に関わる費用、出張時の日当などです。

これらを経費として計上できれば、収益を抑えられるので、節税につながります。

ただし、後述しますが役員報酬を経費として取り扱うためには、一定の要件を満たす必要があるため、注意が必要です。

事業に失敗した場合の責任範囲が限定される

合名会社や合資会社の無限責任社員とならない限り、法人化した場合、万が一、事業に失敗して負債を負った場合でも、責任の範囲が限定されます。個人事業主の場合、事業に失敗した際には、個人の資産を利用しても取引先への未払金や金融機関からの融資などを返済する義務があります。しかし、法人化した場合、責任の範囲は出資している額までにとどめられます。したがって、万が一の事態に個人の資産を守ることが可能です。

社会的信用が高まる

一般的に、個人事業主よりも法人の方が対外的な信用は高くなります。そのため、法人化すると取引がしやすくなったり、優秀な人材を採用しやすくなったりといったメリットを得られます。

法人化する際に注意すべきポイント

法人化するとさまざまなメリットが生じます。しかし法人化のメリットを最大化するためには、法人化に踏み切る適切なタイミングを見極めるだけでなく、注意が必要となる点もあります。

役員報酬を損金算入するには要件を満たす必要がある

個人事業主と違い、法人化すると、経営者は会社から役員報酬を受け取ることになり、役員報酬は要件を満たすことで経費として計上することができます。経費として計上することを損金算入と言い、役員報酬を損金算入するためには「定期同額給与」または「事前確定届出給与」として支払われるものでなければなりません。

・定期同額給与

定期同額給与とは1ヶ月以下の一定期間ごとに支給される給与で、事業年度の各支給額が同額であるものを指します。定期同額給与は、簡単に改定することはできず、改定する場合は事業年度開始の日から3ヶ月以内に株主総会の決議をもって改定するなどの決まりがあります。また、法人化した初年度については、会社設立日から3ヶ月以内のタイミングで支給額を決定しなければなりません。会社設立から3ヶ月以上後に決定した場合、損金算入することはできないため注意が必要です。

・事前確定届出給与

事前確定届出給与とは、指定した日に事前に届出た額を支払う報酬のことで、役員のボーナスに該当するものです。事前確定届出給与を損金算入するためには、予め、税務署に届出を出す必要があります。

会社設立時には、設立の日から2ヶ月以内に管轄の税務署に「事前確定届出給与に関する届出書」を提出した後、届出た支給日に、届出た額の支給額を支給しなければなりません。届出と異なる日や異なる金額を支給した場合には、全額が損金不算入となるため注意しましょう。

役員報酬の額にも注意が必要

役員報酬には、上限が決められているわけではありません。そのため、株主総会の決議など、定められた方法に則って決定されたものであれば、自由に設定することができます。しかしながら、税務調査が行われた場合、役員報酬が不相当に高額であると判断された場合には損金算入が認められません。

役員報酬の額が妥当な額であるかどうかは主に、「実質基準」または「形式基準」に照らし合わせて判断されます。

・実質基準

実質基準とは、職務の内容や会社の業績、従業員の給与の支給状況などから判断して、役員報酬の額が妥当であるかどうかを判断するものです。同業、同規模のほかの事業者と比べて極端に高い報酬が設定されている場合は、損金算入が認められないケースがあります。

・形式基準

定款や株主総会で役員報酬の額を定めている場合、役員報酬の額が定められた額を超過していた場合、超過分については損金算入が認められません。

一度決めた役員報酬の額は、原則として1年間は変更することができません。役員報酬の額が高すぎれば、会社の利益を圧迫することになってしまい、低すぎる場合には個人が得られる報酬が低くなり、生活に支障が出る可能性があります。役員報酬を決定する際には、利益や固定費などをシミュレーションした上で決定するようにしましょう。また、同業他社と比較して極端に高い額に設定しないことが大切です。

加えて、損金算入ができる役員報酬の額が高くなれば法人税の負担は抑えられますが、役員個人が負担する所得税や住民税などは大きくなります。役員報酬の額を決めるときには、納税額のバランスを考えることも忘れないようにしましょう。

法人設立時に費用がかかる

法人化する際には、メリットもありますが、次のような費用も発生します。

・定款を紙で作成する場合、収入印紙 4万円

・定款の認証をする際の手数料 3~5万円(株式会社の場合、手数料の額は資本金の額によって異なる)

・登録免許税 6万円~15万円程度または資本金の0.7%(会社の形態と資本金の額によって異なる)

そのほか、定款の謄本請求手数料などの費用もかかるため、株式会社設立時には一般的に25万円程度の費用が必要になるとされています。個人事業主とは異なり、法人化する際には費用が発生することを覚えておきましょう。

赤字でも法人住民税均等割の支払いが必要

個人事業主の場合、赤字になったときには住民税は課税されません。しかし、法人化した場合、たとえ赤字であっても法人住民税の均等割分の納税義務が必要になります。法人税住民税の均等割分は資本金の額と従業員の数によって異なり、税率は次のようになっています。

例えば、資本金900万円で従業員10人の企業の場合、赤字であっても7万円の支払い義務があるということです。

| 資本金等の額 | 都道府県民税均等割 | 市町村民税均等割 | 市町村民税均等割 |

| 従業者数50人超 | 従業者数50人以下 | ||

| 1千万円以下 | 2万円 | 12万円 | 5万円 |

| 1千万円超1億円以下 | 5万円 | 15万円 | 13万円 |

| 1億円超10億円以下 | 13万円 | 40万円 | 16万円 |

| 10億円超50億円以下 | 54万円 | 175万円 | 41万円 |

| 50億円超 | 80万円 | 300万円 | 41万円 |

株式会社は決算公告が必要

株式会社を設立した場合には、会社法第440条1項によって定時株主総会終了後に、遅滞なく決算公告を行わなければならないことが示されています。

決算公告とは、決算の内容を公に知らせることです。資本金が5億円以上または負債合計が200億円以上の大会社の場合は、賃借対照表と損益計算書の公告が必要ですが、それ以外の会社では賃借対照表のみの公告が必要です。

決算公告は、株主や債権者に対して決算の内容を知らせるものであり、公告を怠った場合には100万円以下の罰金が科せられます。

会計処理が複雑になる

個人事業主が法人化した場合、初年度は、個人事業主と法人側の両方の会計処理が必要になります。個人事業の廃止に伴い、個人事業主として事業を運営していた分の確定申告が必要になるほか、個人資産を法人に引き継ぐ際に事業所得や譲渡所得などが発生する場合には、その分の所得計算も必要です。また、法人設立後、役員報酬は給与所得、株主として配当を受けた場合には配当所得についても計算が必要です。法人側では、個人事業から引き継いだ資産や負債の処理をしなければなりません。

法人の会計処理では個人事業主の確定申告よりも複雑な処理が求められるため、専門家に相談することをおすすめします。

所得税の予定納税について

個人事業主を廃業する前に、個人として事業を運営していた分の所得税が15万円以上、消費税の場合は48万円以上ある場合、法人税の申告とは別に所得税の予定納税通知が送られてきます。

法人税の納税に加えて予定納税も納付することとなると、納税の負担が大きくなってしまう場合には、所得税予定納付の減額申請をすることができます。消費税については、予定納付の期限までに仮決算を行い、中間申告をすることで減額できる場合があります。

法人化した直後はさまざまな手続きや初めての法人決算でバタバタしがちです。うっかり予定納税を放置して期限を過ぎてしまわないように注意しましょう。

法人化の決定後に決めるべきタイミングについて

ここまでは「法人化をいつ行うか」のタイミングについて解説してきましたが、法人化することを決定してからも決めるべき点がいくつかあります。法人化の手続きの中で決めるべきタイミングについては、以下のようなものが挙げられます。

何月に法人化するか

会社設立を決めた後、まず考えたいのが何月に法人化するのが良いか、設立月をいつにするかという点です。

基本的には何月に設立しても良く、個人事業主として開業届を出した月と同じ月にしたり、自身の誕生月にしたりすることも可能です。

例えば、1月を設立月にした場合、新しい年の始まりと共に新たな気持ちで会社設立することができるメリットがあります。

しかし、その一方で1月初旬は官公庁の休みが多いため、手続きに時間がかかってしまうといったデメリットもあるでしょう。

設立を急ぐのか、時間に余裕があるのかによってもベストなタイミングは異なります。また、次に解説する決算月との関わりも考慮して設立月を決めることをおすすめします。

何日にするかについても、覚えやすい日や記念日、思い入れのある数字にちなんだ日付など、自由に選ぶことが可能です。「一粒万倍日」など、縁起が良いとされる日を選んで設立日にするのもおすすめです。

決算を何月にするか

設立月とは別に、決算月も何月にするかを決める必要があります。

個人事業主の場合、開業届をいつ出したかに関わらず、1月1日から12月31日までの所得について、翌年の3月15日までに確定申告を行うこととなっていますが、法人化した場合は決算月を自由に決めることが可能です。

国税庁が発表している「決算期月別法人数」によると、約264万の法人数のうちもっとも多く決算月として設定しているのが3月で、次いで9月、6月、12月の順となっています。

参照:国税庁「(3)決算期月別法人数」

https://www.nta.go.jp/publication/statistics/kokuzeicho/hojin1997/11.htm

3月決算が多いのは、官公庁の決算が3月であるため、それにならっているケースが多いことや、3月に卒業した新入社員が4月に入社してくるため、人件費が動くタイミングを決算月にしているケースも多いようです。

3月決算が多く、税理士や税務署が繁忙期であることから、3月を避けて6月や9月を決算にしている企業も少なくありません。また、国際的な会計基準として欧米や中国では12月決算が多い点から12月決算にする企業も増えてきています。

個人事業主から法人化する場合、所得税の確定申告と合わせた12月を決算月にするケースもあるようです。

決算を何回にするか

決算月は最長1年ですが、事業年度の間に複数回決算を行うことも可能です。「中間決算」を設けて年2回決算を行う企業や、四半期ごとに年4回決算を行う企業も少なくありません。

1年に決算を複数回行うことで、節税対策や利益の分散、資金繰りの改善などに対応できる、経営状態の良い時期に決算をすることで金融機関への信用度を上げられるといったメリットが期待できます。

その一方で、決算を行った回数分負担も増えることとなるため営業活動に影響が出たり、税理士への報酬が高くなったりするデメリットもあります。

締め日を何日にするか

年に一度の決算月と併せて、毎月訪れる締め日も設定する必要があります。締め日についても自由に設定することができますが、決算月に設定した月の月末までの取引が会計年度の申告対象となる点に注意が必要です。

例えば毎月15日を締め日とした場合、16日から翌月の15日までのサイクルで請求や計上を行うこととなりますが、決算月には16日から月末までの取引も計上しないと「期ずれ」とみなされる可能性があります。

月末締めにしたとしても、前払いして商品を購入した場合や、未使用の消耗品を購入した場合などは決算仕訳には注意しましょう。

法人化のタイミングで決算月を決める際のポイント

法人化する際のタイミングとして、設立時に決算に関する日程をいつにするかがポイントなります。決算月を決める際のポイントについて解説します。

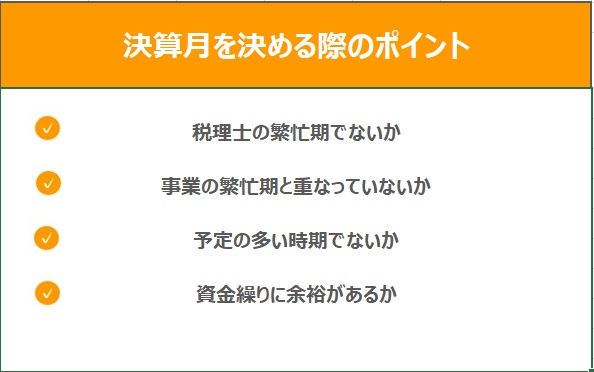

決算月を決める際のポイント

設立月はいつにしても良く、決算月も設立から1年を超えないタイミングであれば、何月でも自由に決めることが可能です。通常は設立月から12ヶ月後を決算月にするケースが多く、例えば4月設立の場合は翌年3月を決算月にするのが一般的な流れとなります。

だからといって必ずしも12ヶ月後にすることでメリットが大きくなる、というわけではないため、以下のポイントを考慮しながら決算月を決めると良いでしょう。

・税理士の繁忙期でないか

税理士の繁忙期は、所得税や法人税の申告時期が重なる12月から5月といわれています。特に目的がなければ、税理士の繁忙期を避けることで新規受け付けに対応してもらいやすくなるでしょう。

・事業の繁忙期と重なっていないか

時期によって事業に波があり、繁忙期がある場合は、事業が忙しい時期を避けて決算月にした方が良いでしょう。事業の処理で忙しい時期に決算をしてしまうと、計算間違いや計上漏れなどのミスやチェック漏れを起こしやすくなります。同時進行で決算に対応することが精神的な負担となる場合もあるため、事業の繁忙期を決算月にするのも避けた方が良いでしょう。

・その他予定の多い時期でないか

事業の繁忙期でなくても、家族のイベントや副業など、その他の予定で忙しい時期があれば、そこも避けた方が無難です。決算時に余裕を持って対応できるように、予定が入ると分かっている時期でないかを予め確認してから決算月を決めましょう。

・資金繰りに余裕があるか

法人税や消費税は、決算月から2ヶ月以内に納付する必要があります。納付期限を過ぎてしまうと、延滞税などのペナルティが発生してしまう可能性があるため、納付できる余裕がある時期かどうかも確認しておきましょう。

大量に仕入れる時期や売上の回収前などで資金繰りに余裕がなく、決算後の税金納付が難しい事態とならないように考慮して設定するようにします。

事業の繁忙期や資金繰りに特段の問題がない場合は、大半の企業の決算月である3月か、税理士の繁忙期を避けた6月や9月がおすすめです。

個人の決算月である12月を法人でも決算月にすれば、個人事業時代との比較がしやすくなるでしょう。また、海外との取引が多い事業の場合は12月決算の企業が多いため、同様に12月を決算月にするのがおすすめです。

決算月は後から変更できる?

一度決めた決算月を会社設立後に変更したい場合は、株主総会を開いて定款を変更する旨の承認が得られれば可能です。

決算月の変更には、過半数の議決権を保有している株主の賛成が3分の2以上必要となる「特別決議」が必要となります。特別決議で賛成を得た後は、決算月を変更した定款と株主総会の議事録に異動届出書を添えて税務署へ提出します。

法人成りのタイミングで迷ったら専門家へ相談を

「いつ法人成りすれば良いのか決められない」「まだ早いと思っているが、法人化した方がメリットが多いのか判断がつかない」「法人化は決めているが、決算月や納税など分からない点が多い」など、法人化する際の判断材料や法人成り後の手続きなど、経営者の方にとっては分からないことも多いものです。

法人化のタイミングや手続き、決算や納税に関する悩み事がある場合は、会社設立などのサポートに強い専門家へ相談してから法人化を検討することをおすすめします。

まとめ

個人事業主が法人化するべきタイミングは、法人税や消費税などが節税できるタイミング、事業を拡大したいタイミングなどです。節税効果を最大限に発揮させるためには、事前にシミュレーションを行い、法人として負担する税金と個人として負担する税金のバランスを考えることも大切になります。

税理士法人松本は、法人化を目指す個人事業主の方のご相談を承っています。法人化に適したタイミングについてはもちろん、適切な役員報酬額の決定方法や会計処理などについてのサポートも行っています。法人化のタイミングについて悩まれているようであれば、ぜひ一度お気軽にご相談ください。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。内容は記事作成時点の法律に基づいています。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

税務・労務等のバックオフィス支援から

経営支援まで全方位でビジネスをサポート

本気で夢を追い求めるあなたの会社設立を全力サポート

- そもそも個人事業と会社の違いがわからない

- 会社を設立するメリットを知りたい

- 役員報酬はどうやって決めるのか

- 株式会社にするか合同会社にするか

会社設立の専門家が対応させていただきます。

税理士法人松本の強み

- 設立後に損しない最適な起業形態をご提案!

- 役員報酬はいくらにすべき?バッチリな税務署対策で安心!

- 面倒なバックオフィスをマルっと支援!

- さらに会社設立してからも一気通貫で支援

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。