メニュー

- 税務調査

給与の現金手渡しでも脱税はばれない?現金取引のリスクや注意点を解説

読了目安時間:約 10分

毎月の給与は銀行口座に振り込まれるという方が大半ですが、中には現金手渡しで支給している会社も存在します。

しかし、給与を現金手渡しにしていると、「法律上問題はないのか」と、気になる方も多いでしょう。また、給与を手渡しで受け取る場合は、「申告しなくてもばれないのでは?」と考える方も少なくありません。しかし、実際は脱税としてばれるケースもあります。

本記事では、給与の現金手渡しのリスクやメリット・デメリット、脱税がばれるケースなどについて解説します。

税務調査で無申告や所得隠し等を指摘された場合のペナルティについても説明しますので、ぜひこの機会に税金を正しく申告することの重要性を理解していきましょう。

目次

給与の現金手渡しなら税金はばれない?

給与の現金手渡しであっても税金はばれます。手渡しは銀行を介さないため、「税務署からばれない」と考える方もいるでしょう。しかし、企業や個人事業主は従業員に支払った給与を経費として帳簿に記録しています。決算時期や税務調査のときに、税務署がその帳簿を確認するため、必然的に税務署にばれるでしょう。

このように現金手渡しであっても、給与振込と同様に税務署に把握される可能性は高くなります。給与を受け取っているのに申告や納税をしていない場合、ペナルティが課されるリスクもあるので、注意が必要です。

給与の現金手渡しは脱税になる?違法性やリスクについて

給与を現金手渡しで受け取っている人で、「現金の手渡しは違法ではないか」と指摘されて不安に感じている方はいないでしょうか。

実は、現金収入は記録に残りにくいのを逆手に取り、確定申告しないなど、所得隠しをする事業者もいるのです。

ここでは、給与の現金手渡しによる違法性やリスクについて説明していきます。

給与の現金手渡しは問題ない

給与の現金手渡しに違法性がないか心配される方もいますが、結論として、現金で給与を渡すことは違法ではないため、問題ありません。

労働基準法の第二十四条では「賃金は、通貨で、直接労働者に、その全額を支払わなければならない。」と定められており、原則として給与は現金で労働者本人に直接手渡すことになっているのです。

しかし、給与の支払いは現金手渡しのほか、口座振込や電子マネー口座を利用するデジタル払いなどの方法が選択でき、利便性や安全性から口座振込を選択するケースが多くなっています。

給与の現金手渡しでもかかる税金は同じ

給与の現金手渡しでも、口座振込でも税金のルールは変わらないため、かかる所得税や住民税は同じです。

1年間の年収が103万円を超えると、超えた額に対して所得税が課税され、住民税は、自治体によって異なるものの、年収93万~100万円を超えると課税されます。

給与所得が年103万円を超えている場合、基本的には年末調整で納税ができていますが、勤務先で年末調整されないパートやアルバイトの人は、自分で確定申告する必要があるのです。

給与の現金手渡しのメリット

日雇いアルバイトなど、給与を現金手渡しにしているケースもありますが、口座振込と比較して現金手渡しには以下のようなメリットがあります。

- 現金をすぐに手にすることができる

- 給料を実感しやすい

- 口座振込手数料がかからない

それぞれ詳しく解説します。

現金をすぐに手にすることができる

給与が現金手渡しの場合は、その場でまとまったお金をすぐに受け取ることができます。口座振込と異なり、銀行に行って引き出す手間がないため、営業時間を気にする必要がありません。深夜に働いている方や、平日にATMへ行く時間が取りにくい人にとっては便利でしょう。

また、現金が必要な場面ですぐに使えるという点も大きなメリットです。特に、急な支払いが発生した場合や現金支払いが必要なときは、すぐに対応できるので助かるでしょう。

給料を実感しやすい

給与を現金で受け取ることで、口座振込よりも「働いて得た報酬」という実感が増すでしょう。労働の対価を視覚的・感覚的に感じられるので、今月も頑張ったと自分を褒める気持ちにつながりやすい傾向にあります。数字だけが表示される口座振込よりも、現金での手渡しのほうが「働く意義」や「お金の大切さ」などを感じる良い機会になるかもしれません。

口座振込手数料がかからない

現金の手渡しは銀行を介さないため、口座振込手数料がかかりません。多くの企業は振込手数料を負担してくれることがほとんどですが、従業員の給与から振込手数料を差し引く企業も存在します。

現金手渡しの場合は、このような差し引かれるものがないため、額面通りに給与が受け取れるのもメリットの1つです。ただし、現金を自宅で管理する場合、防犯面をしっかりしておく必要があり、口座振込とは違った手間がかかることは念頭に置いておきましょう。

給与の現金手渡しのデメリット

流動性の高さや給与を実感しやすいなどのメリットがある給与の手渡しですが、デメリットもあります。

- 口座に記録が残らない

- 自分で確定申告を行う必要がある

- 給料日に大金を持ち歩くリスクがある

給与の手渡しを望む場合でも、これらのデメリットを理解することも大切です。それぞれ解説します。

口座に記録が残らない

現金手渡しの場合は口座振込と違って、銀行の入出金記録が残らないため、後日の確認や証明がむずかしくなります。特に、確定申告や公的な手続きなど、「収入の証明」が必要な場面では、自分で記録を残しておく必要があるため、手間がかかります。もし、お金の流れがわからない場合は、各種手続きがむずかしくなり、結果的に損することもあるかもしれません。

また、万が一トラブルが発生した際にも、銀行の振込履歴のように第三者が客観的に確認できる証拠がないため、言い分の証明がしづらくなることもあるでしょう。

そのため、給与が手渡しの場合は、「給与明細や受け取りサインの保管」や「出納帳への記録」など、自己防衛的な対応が必要です。口座振込であれば、自動的に記録が残るため、このような手間がかかりません。自身のライフスタイルや必要性に応じて、合っているほうを選ぶようにしましょう。

自分で確定申告を行う必要がある

現金の手渡しでも、事業主が源泉徴収をせず給与を支給している場合、給与を受けた側が自分で確定申告を行う必要があります。そのため、給与所得者は自分の給与が源泉徴収されているかどうかを必ず確認しておきましょう。

また、たとえ源泉徴収されていたとしても、会社が年末調整をしていないケースでは確定申告が必要になることもあります。例えば、単発のアルバイトや、年の途中で退職して再就職していない場合、副業先の会社などでは、会社側が源泉徴収をしていても年末調整を行う義務がないケースがあります。このような場合は、自分で確定申告をして精算する必要があるため、注意しましょう。

給料日には大金を持ち歩くリスクがある

給与を現金で手渡しでもらう場合、1か月分のまとまった金額をそのまま持ち歩く必要があります。そのため、給料日には自宅に帰るまでの間、盗難や紛失といったリスクを伴いながら多額の現金を移動させることになるため、注意が必要です。特に、夜間や人混みの多い場所を通る場合は防犯上の不安も大きく、現金手渡しは安全面でのデメリットが大きいといえるでしょう。

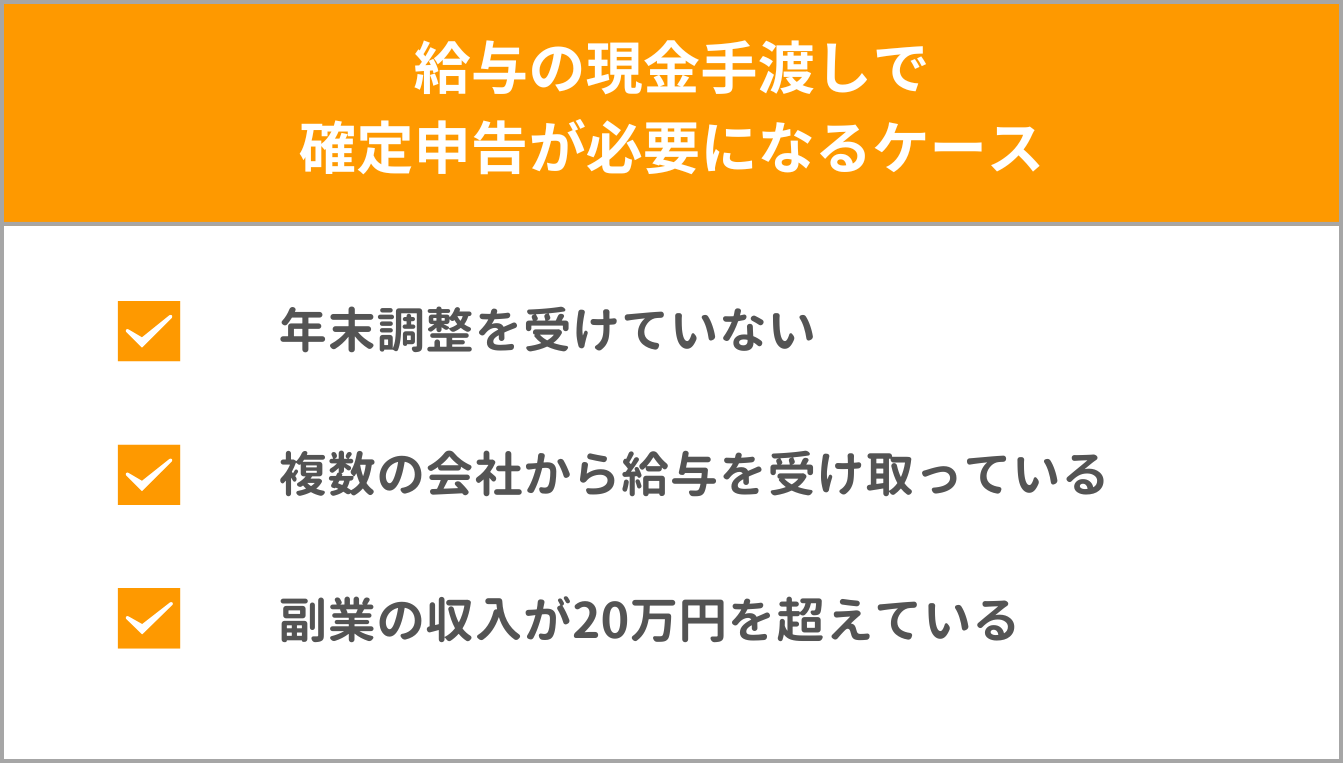

給与の現金手渡しで確定申告が必要になるケース

給与の現金手渡しでも、会社側が年末調整をしてくれるなら、基本的に確定申告は不要です。ただし、以下のようなケースでは自分で確定申告を行う必要があるため注意が必要です。

年末調整を受けていない

会社側が年末調整をしてくれない場合は、自分で確定申告をして納税する義務があります。基本的に、源泉徴収を発行してくれる会社であれば年末調整もしてくれますが、以下のようなケースでは年末調整の対象外となります。

- 単発や短期アルバイトで年末調整がない

- 年の途中で退職し、再就職していない

- 副業している

これらの条件に当てはまる場合は、自身で確定申告をしましょう。

複数の会社から給与を受け取っている

2か所以上の会社で働いている場合、たとえ給与を現金で受け取っている場合でも、年末調整をしてくれるのは「メインとして勤務している会社」だけです。また、働いているすべての会社で源泉徴収が行われていても、副業先では年末調整を行わないことが一般的です。そのため、自分で確定申告を行う必要が出てきます。

副業の収入が20万円を超えている

副業の勤務先で年間所得が20万円を超える場合は、たとえ現金での手渡しでも確定申告が必要です。これは、所得税法上の申告義務に該当するためで、申告を怠るとペナルティ(追徴課税)の対象になることもあります。

また、副業のすべてが給与所得とは限りません。個人事業主やフリーランスの場合は「事業所得」または「雑所得」と区分されることがあります。この場合、現金の手渡しで報酬を受け取る場合、雇用契約がなく、源泉徴収が行われていないことも少なくありません。そのため、自分で正確に所得額を計算し、適切な申告区分を選んで確定申告する必要があります。

ご自身のケースで確定申告が必要かどうか判断がむずかしい場合は、税理士法人松本に気軽にご相談ください。税務のプロがあなたの状況に合った丁寧なアドバイスをいたします。

税金対策として給与の手渡しは有効?

「給与の現金手渡しが税金対策になる」と考えている方もいるでしょう。しかし、実際は給与の手渡しはリスクがあり、税金対策には不向きです。

給与の手渡しは一見、税務署からばれないように感じますが、企業側の帳簿や生活実態から指摘されるリスクがあります。また、現金手渡しは口座情報に履歴が残らないため、万が一トラブルが発生した際の証明がむずかしくなります。確定申告時も正確な記録がないことから、控除や経費証明ができずに、税金を多く払う結果になることもあるでしょう。

近年は、電子帳簿保存法やインボイス制度の導入など、取引のデジタル化・透明化が進んでいます。一方で、現金の手渡しは制度に逆行する行為にあたり、不自然な取引として、税務調査の対象となるリスクを高めるだけでしょう。

節税を考えるのであれば、適切な経費計上やiDeCo・NISAなどの制度を活用するほうが効果的で安全です。税金対策として給与を現金手渡しにすることは、結果的にリスクと手間ばかりが増えるため、得策とはいえないでしょう。

なぜ現金手渡しで脱税がばれるのか

「現金で収入を得ているから確定申告をしなくてもばれない」と考えている方は要注意です。

なぜなら、現金手渡しであっても取引があったことはさまざまな方法で把握できてしまうからです。

ここでは、脱税がばれるケースについて説明していきます。

脱税がばれるケース1. 税務調査

税務調査は申告漏れや無申告を見つけるのが得意といっても過言ではありません。

税務調査とは、税務当局が税金の申告や支払いに問題がないかチェックするために行うもので、たとえ現金取引であっても、異常な金額の流れや申告漏れが疑われる場合、税務調査の対象となるケースがあります。

税務当局はさまざまな情報を入手して収入を隠していないか調べるため、確定申告していなければすぐに発覚してしまうでしょう。

脱税がばれるケース2. 支払調書や源泉徴収票

会社は、誰にいくら給与を支給したのかなどを支払調書として税務署に提出しています。

支払調書には給与を受け取った人の名前や住所などが記載されており、確定申告をしていなければすぐにばれてしまいます。

また、パートやアルバイトの給与を現金で受け取っている場合、事業主は源泉徴収票を発行しているため、税務署に現金の受け取りがばれる可能性が高いため、必ず確定申告するようにしましょう。

脱税がばれるケース3. マイナンバー

給与の支払状況に関しては、マイナンバーで紐付けされています。

マイナンバーは確定申告書はもちろん、支払調書、源泉徴収票にも記載されているため、例え現金で受け取ったとしても、給与を受けていることはばれてしまうのです。

給与の現金手渡しで脱税がばれたらどうなる?税務調査で課されるペナルティ

現金で給与を受け取り、確定申告しないままでいたり、支給額を誤魔化したりすると、税務当局から指摘され、加算税が課されるリスクが高いです。

加算税とはいわゆるペナルティ税ですが、具体的なペナルティには以下のものがあり、行為の内容によって加算される割合が大きく異なります。

- 過少申告加算税

- 無申告加算税

- 重加算税

- 延滞税

税務調査で指摘された際に課される加算税や延滞税について、課税割合も含めてそれぞれ詳しく説明していきます。

過少申告加算税

過少申告加算税とは、確定申告を期限内に申告して納税したものの、申告納税額が本来納めるべき税額よりも過少であった場合に課される加算税です。

税務署から指摘される以前に自主的に修正申告した場合にはペナルティはありませんが、指摘により修正申告する場合は加算税が課されます。

【修正申告した場合の課税割合】

- 50万円までは5%

- 50万円を超えた部分には10%

【更生を受けた場合の課税割合】

- 50万円までは10%

- 50万円を超えた部分には15%

更生とは、税務署から申告内容に誤りがあると事前通知が届いたにも関わらず、納税者が修正申告を行わなかった場合に課せられるペナルティです。税務署が一方的に申告内容を修正し、税額を増やす処分が下されます。

無申告加算税

無申告加算税は、確定申告の期限までに申告を行わなかった場合に課される加算税です。

基本的に、毎年2月16日~3月15日が確定申告の期間となりますが、この期間に確定申告をする必要のある人がしなかった場合に、無申告加算税が課されます。

【税務署の調査前に自主的に期限後申告をした場合の課税割合】

- 基本課税割合:5%

【実地調査の前に期限後申告をした場合の課税割合】

- 50万円以下:10%

- 50万円超300万円以下:15%

- 300万円超:25%

【税務調査実施後に期限後申告をした場合の課税割合】

- 50万円以下:15%

- 50万円超300万円以下:20%

- 300万円超:30%

不納付加算税

不納付加算税は、減税所得税の納付が納付期限までに行われなかった場合に課される加算税です。

なお、正当な理由がある場合、もしくは納付期限から1か月以内に自ら期限後申告をし、過去1年以内において納付期限内に源泉所得税を納付している場合や、正当な理由がある場合、不納付加算税額が5,000円未満の場合には、不納付加算税は課されません。

【不納付加算税の課税割合】

- 納期限を過ぎ、税務調査が行われる前に自主的な納付をした場合は5%

- 税務調査での指摘により納付する場合は10%

重加算税

重加算税は、意図的に隠ぺいや仮装などを行った場合に課される加算税で、4つの中で最も重いペナルティです。

故意に事実と異なる申告をしたり、申告漏れをしたりと、悪質性があると判断された場合、無申告加算税や過少申告加算税、不納付加算税に代えて支払う必要があります。

【重加算税の課税割合】

- 過少申告加算税・不納付加算税に代えて課される場合は35%

- 無申告加算税に代えて課される場合は40%

重加算税には軽減措置や免除になる制度はありません。そのため、重加算税と疑われる可能性がある場合は、早めに税理士に相談し、適切な対応をすることが重要です。税理士法人松本は、税務調査の最前線で働いていた経験を持つ国税OB税理士が10人以上在籍しています。知識とサポート力が圧倒的に違うので、一度気軽にご相談ください。

延滞税

延滞税とは、各種税金が納付期限までに納付されない場合に、課されるペナルティで、いわゆる利息に相当するものです。

令和3年1月1日以降の計算方法は以下の通りです。

- 納期限の翌日から2か月以内まで:年7.3%または延滞税特例基準割合+1%のいずれか低いほう

- 納期限の翌日から2か月を超えた日以降:年14.6%または延滞税特例基準割合+7.3%のいずれか低いほう

国税庁のホームページに延滞税を自動計算できるツールが用意されているので、正確に計算したい方はぜひご活用ください。

参照:国税庁|延滞税の計算方法

給与の手渡しで税務調査の対象となる特徴

給与の現金手渡しで税務調査の対象となるケースを3つ紹介します。特に、現金の取引は申告との乖離が出やすいため、税務調査の対象となりやすい傾向にあり、注意が必要です。

特定の職種で働いている

国税庁が公表しているデータによると、税務調査の対象となりやすい職種は次の通りです。

【上位10業種】

- 内科医

- 経営コンサルタント

- ブリーダー

- 歯科医

- よう接

- 製図設計士

- 施設園芸農業(果樹)

- システムエンジニア

- コンテンツ配信

- ダンプ運送

これらの職種と、給与の現金手渡しが組み合わさると、税務署から「所得を適切に申告していない可能性がある」と判断され、税務調査の対象となるリスクが大きく高まります。

参照:国税庁|令和5年事務年度 所得税及び消費税調査等の状況

生活水準と給与が見合っていない

申告された所得額と実際の生活水準が一致していなければ、税務署から疑われる可能性が高くなります。例えば、低い所得を申告しているのに、高級車に乗っていたり、家賃の高い部屋に住んでいたり、頻繁に旅行していたりすると疑われやすくなります。

税務署は銀行口座の入出金やクレジットカードの利用状況、不動産の取得情報など、お金の流れをあらゆる手段で調べることが可能です。そのため、生活水準が見合っていない場合、未申告の収入があるのではないかと疑われ、税務調査の対象となる可能性があります。給与の手渡しでもばれるので、申告は正しく行うようにしましょう。

取引の記録が一致しない

給与を支払った会社側の帳簿に記載された記録と、従業員のお金の動きに不一致や不自然な点がある場合、税務調査の対象となる場合があります。たとえ現金で給与を支払っていても、会社側はその金額を経費処理するために、帳簿に記載します。そのため、税務署は口座振込でなくても帳簿をもとにお金の流れを把握できるのです。現金手渡しであっても、正確な記録と適切な申告を行っていなければ、税務署に把握されるリスクは十分にあることを理解しておきましょう。

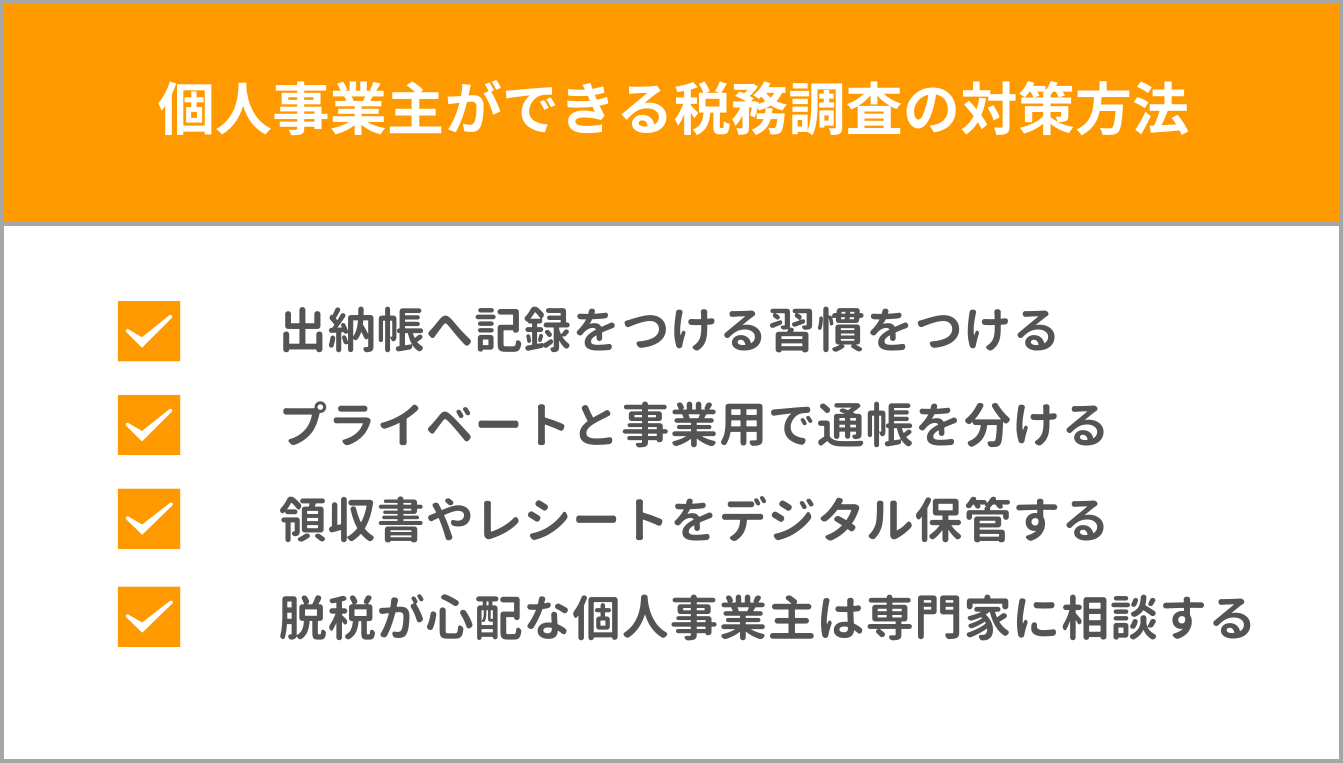

個人事業主の現金手渡し収入も危険!税務調査対策を紹介

個人事業主の方で収入を現金手渡しで受け取っている場合、税務調査で指摘されて加算税が課される恐れがあります。

中には「現金で受け取っているから確定申告しなくてもばれないだろう」と考える方もいるかもしれません。

しかし、先述した通り税務当局はさまざまな手法で収入を把握するため、すぐにばれてしまいますし、隠ぺいする意思がなくても会計処理に誤りがあり、申告漏れが発覚する可能性もあるのです。

ここでは、個人事業主が現金収入を正しく申告するためにやっておくと良いことについて解説します。

出納帳へ記録をつける習慣をつける

税務調査で何より大切なのは、日々の取引を正しく記帳して適切に申告することです。

現金手渡しで収入を得たら、その都度現金出納帳に日付と勘定科目、収入額や支出額などを記入するようにしましょう。

現金取引は銀行口座のように記録が残らないため自分で管理する必要があるため、出納帳が税務調査で正しく申告しているか判断するための重要な役割を果たします。

そのため、面倒に感じても出納帳へ日々の入出金の記録を怠らずに行いましょう。

プライベートと事業用で通帳を分ける

税務調査対策として、収入をプライベート用と事業用とで通帳を分けるのがおすすめです。

個人事業主の場合、事業とプライベートで使う通帳を1つにまとめているケースが多く、どちらに入ったお金なのか、もしくは使ったお金なのかが曖昧になりがちですが、通帳を分別することで、お金の流れが把握しやすくなり、仕訳も楽になります。

そのため、個人事業主の方は売上や支出を適切に管理するために、プライベート用との区別ができるようにしておくと良いでしょう。

領収書やレシートをデジタル保管する

現金取引をする場合、領収書やレシートが大事な証拠となり、経費の内容が正しいことを証明するために必要であるため、無くさないよう大切に保管しておく必要があります。

ですが、紙の領収書やレシートは劣化や紛失のリスクがあり、万が一紛失した場合は税務調査で脱税を疑われるリスクがあるのです。

そのため、紙の領収書やレシートの劣化や紛失の心配がある方は、これらをデジタル保管するのが有効です。

デジタル保管はスマートフォンのアプリやスキャナーなどを使って画像データにでき、管理が楽になるだけでなく、税務調査の際も必要書類をすぐに提示できるなどのメリットがあります。

脱税が心配な個人事業主は専門家に相談する

個人事業主も、法人よりはやや確率が低いものの税務調査の対象となり、私的な支出を経費として計上していないかなど厳しくなってチェックされます。

確定申告では申告ミスや漏れが起こりやすく、正しく申告していなければ、脱税の疑いがかけられて重いペナルティとなる恐れがあるのです。

そのため、正しく確定申告できているか不安な方や、税務調査を受けるのが心配な方は、税理士などの専門家に相談すると良いでしょう。

税理士に相談するには費用はかかりますが、税務の相談事ができたり、会計処理に関する適切なアドバイスを受けられたりするほか、万が一、税務調査を受けることになった場合でも、立ち会いや交渉を税理士に依頼できるので安心です。

まとめ

現金手渡しでの取引には違法性はないものの、確定申告をせずに所得を隠す脱税行為が行われることがよくあるため、税務当局も現金取引に関しては注視しています。

脱税は違法行為であり、税務調査で指摘されると厳しく罰せられるため、給与を現金手渡しで受け取っている場合、確定申告の必要性を認識して正しく申告・納税しなければなりません。

また、個人事業主で現金手渡しでの収入がある場合も税務調査でチェックされやすいため、日々の記帳に気をつける他にも対策をしっかり行い、脱税を疑われないような行動をとる必要があるでしょう。

脱税を疑われる心配がある方や日々の会計処理が正しくできているか自信がない方は、税理士などの専門家に相談して必要な対策をとり、リスクを軽減させるのがおすすめです。

ぜひこの記事を参考に、正しく会計処理を行い、適切に申告するようにしましょう。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。 当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計5,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断